Успешная торговля на бирже начинается с правильного понимая того, как эта биржа устроена, и что (или кто) движет на ней цену. Казалось бы, это прописная истина: нельзя стать трейдером не зная, как устроен рынок; нельзя стать врачом не зная, как устроен человек; нельзя стать конструктором не зная, как устроен автомобиль… На практике же все куда сложнее и элементарный вопрос «почему меняются котировку актива?» ставит в тупик подавляющее большинство трейдеров, даже очень опытных.

Информационное пространство вокруг рынка таково, что трейдеры с большой охотой и рвением занимаются анализом. Если спросить, как провести технический и фундаментальный анализ – ответит практически каждый, но базовые вопросы вызывают ступор. В сегодняшней статье мы постараемся на простых примерах дать основу правильного понимания рынка. Для этого сфокусируемся на Форексе, поскольку бинарные опционы это производный инструмент, котировки для которого берутся именно на международном валютном рынке.

Какие факторы движут ценой

Для понимания основы движения цены необходимо понимать, что Форекс не является тем рынком, о котором нам так много и с упоение рассказывают сотни аналитиков. Если пытаться дать ему определение одним словом, то лучшего, чем «аукцион», не найти. Действительно, именно аукционный метод и лежит в основе рынка. Здесь все очень просто: люди, делая все более высокие ставки, заставляют цену расти. Кроме того, можно говорить и о фундаментальных факторах экономики, движущие ценой:

- Спрос. Выражает готовность определенных участников рынка купить определенное количество валюты по определенной цене.

- Предложение. Обратное определение и выражается готовность трейдеров продать валюту.

В результате весь рынок может быт представлен комбинациями спроса и приложения. Также важно понимать, что эти показатели в массе своей формируют маркет-мейкеры, а не рядовые трейдеры, как принято считать. Именно маркет-мейкеры выставляют свои заявки на покупку (продажу) ликвидности, формируя основные тенденции (ведь это крупнейшие игроки). Соответственно можно говорить, что для изменения цены необходимо существенно изменение условий спроса/предложения, которое возможно при одном из следующих условий:

- Банки без внешнего воздействия изменяют свои заявки. Простой пример. Крупный банк готов продать 10 миллионов актива «EUR/USD» (продать евро и купить доллары) по курсу 1,11000. Прошла минута и банк изменяет свою заявку, выражая заинтересованность в продаже данного актива, но уже по цене 1,11080. В результате изменения заявки курс вырос на 8 пунктов (80 пипсов). При этом на рынке не произошло вообще ничего: не вливались деньги, не выкачивались деньги. Просто банк изменил свою заявку и цена изменилась.

- Массовая скупка ликвидности. Заключается в том, что на рынке появляется крупный игрок, который, например, решил вложить миллиард долларов в покупку актива «EUR/USD». В этом случае он просто поглощает заявки, которые установлены банками на продажу, тем самым заставляя курс расти. Это напрямую зависит от цены и уровня ликвидности, и об этом мы будем говорить ниже.

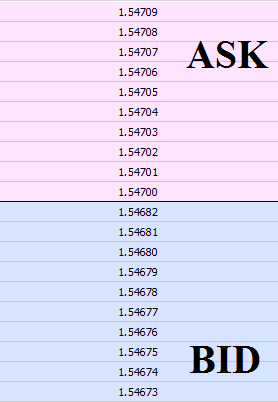

Ask/Bid (Аск/Бид) цены

Цены Аск и Бид важны для понимания возможного диапазона движения рынка, а также самой природы движения. Ля начала немного теории:

- Цены ASK – заявки на продажу актива.

- Цены BID – заявки на покупку актива.

Для понимания того, каким образом эти цены влияют на массовый выкуп ликвидности и, как они отвечают за движение рынка, рассмотрим простой пример. Например, на рынок приходит крупный инвестор, который покупает 500 000 актива «GBP/USD» (покупает фунт, продавая доллар).

В этом случае он контактирует с ценой Аск, где маркет мейкеры выставили свои заявки на продажу. Текущий курс 1.54700. На нем продают 100 000 актива и инвестор их поглощает. Курс автоматически повышается до следующего уровня 1,54701. Там продают, например, 50 000. Инвестор опять поглощает ликвидность и повышает цену актива до следующего уровня. Так будет происходить до тех пор, пока его спрос не будет удовлетворен. В этом случае происходит непосредственная торговля и изменение котировок, под влиянием спроса и предложения.

Как это работает на практике

Для простоты понимания, рассмотрим обе ситуации. Первая ситуация, когда рынок реагирует на вливание денег (ситуация вымышленная, приведена для понимания абсурдности такого взгляда). Мы с вами трейдеры и торгуем долларом: я хочу продать 250 тысяч долларов, а Вы хотите купить такую же сумму. Если рассматривать простой приток новых средств, то на рынке ничего не произошло. Как такое может быть, если только что мы совершили оборот на 0,5 миллиона? Ведь нелогично: не изменился ни курс, ни соотношение продавцов и покупателей, ни спред. 0,5 миллиона на рынок не повлияли? Повлияли, конечно, но для понимания этого следует акцентировать внимание на ликвидности и ценах Аск и Бид.

Вторая ситуация с поглощением ликвидности (реально функционирующая). Мы уже говорили, что на каждом уровне цены лежит определенное количество ликвидности. Например, на уровне 1,54690 покупается 1 миллион долларов, а на уровне 1,54700 продается 1 миллион долларов. Пока мы находимся внутри этого стакана цен, мы его пробить не можем. И наши сделки на 0,5 миллиона долларов пробить его не могут: было по 1 миллиону с каждой стороны, по удовлетворили заявки на 250 тысяч с каждой стороны, в результате остались заявки на ликвидность в размере 750 тысяч. Вот когда эти заявки будут полностью удовлетворены и произойдёт движение цены вверх, либо вниз.

Именно поэтому мы можем говорить, что любое резкое изменение цены на графике любого актива связано с быстрым поглощением ликвидности. Значит, на рынок вышел крупный игрок, который формирует здесь и сейчас тренд. Именно с этим и связана поговорка, что тренд друг трейдера. Ведь для его смены на рынок должен выйти еще более сильный игрок, который выкупит ликвидность в обратном направлении.